中国与全球银行业的演变与展望:历史沿革、发展现状与未来趋势

中国与全球银行业的演变与展望:历史沿革、发展现状与未来趋势

引言

银行业作为现代金融体系的核心支柱国内商业银行发展现状,其发展历程与演变对全球经济格局产生了深远影响。随着经济全球化的深入发展和金融科技的迅速崛起,银行业面临着前所未有的机遇与挑战。本报告将全面探讨中国与全球银行业的历史沿革、现状特点以及未来发展趋势,特别关注银行业对证券和金融业的深远影响,以及投资银行与商业银行的差异和各自优势,并对全球证券行业和期货市场的发展做出预判。

全球银行业发展历史沿革

早期银行业起源

全球银行业的起源可以追溯到公元前2000年的巴比伦,当时寺庙已开始经营保管金银、发放贷款、收取利息的活动。在公元前500年的希腊,公元前400年的雅典和公元前200年的罗马帝国,都可以找到原始银行的雏形。这些早期的金融机构主要承担货币保管和兑换功能,为国际贸易提供便利。

中世纪银行业的发展

近代银行起源于中世纪的欧洲,主要出现在当时的世界商业中心意大利的威尼斯、热那亚等城市。意大利于1171年设立的威尼斯银行被认为是最早成立的近代银行。1407年设立的热亚那银行是早期的存款银行。1580年成立的威尼斯银行通常被认为是最早使用"银行"名称经营的机构。

现代银行业的形成

现代银行体系的形成经历了几个重要阶段。1688-1750年间,英格兰(大不列颠)经历了金融革命,这被认为是现代金融革命的起点。1694年成立的英格兰银行是世界上第一家现代中央银行,标志着现代银行业体系的开始。

投资银行的起源与发展

投资银行业的起源可以追溯到19世纪,但当时投资银行业仅仅作为商业银行的一个业务部门被包含在银行业的范畴之中。直到19世纪末20世纪初,随着资本市场的发展,投资银行逐渐独立出来,成为现代金融体系中不可或缺的一部分。

中国银行业发展历史

改革开放前的中国银行业

改革开放前,中国的银行业体系相对单一,主要由中国银行、人民银行等少数几家银行组成。这一时期的银行业主要服务于计划经济体制,承担着政府赋予的政策性任务。

改革开放后的中国银行业

1979年改革开放以来,中国银行业发展经历了三个主要阶段:

1979-1992年:市场化探索阶段

这一时期,中国银行业开始探索市场化道路,逐步建立起以中国工商银行、中国农业银行、中国银行和建设银行四大国有专业银行为主体的银行体系。

1993-2007年:改革深化阶段

随着市场经济体制改革的深入,中国银行业开始进行商业化改革,逐步建立起现代银行制度框架。这一时期,中国银行业逐步融入全球金融体系,国际竞争力显著提升。

2008-2017年:全面发展阶段

全球金融危机后,中国银行业经历了全面发展的阶段,通过一系列改革措施提高了风险防控能力中国与全球银行业的演变与展望:历史沿革、发展现状与未来趋势,增强了国际竞争力。

中国银行业最新发展状况

2025年中国银行业面临的挑战

根据2025年中国银行业展望报告,当前中国银行业面临几个主要挑战:

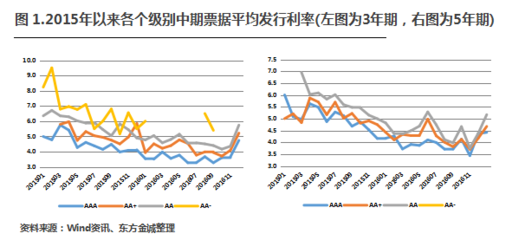

低利率周期:中国银行业进入了一个较长的低利率周期,当前银行净息差已经处于历史低位,但仍在不断收窄。国内银行营收普遍高度依赖利息收入,如果收入结构不做出调整,未来绝大多数银行将面临较大压力。

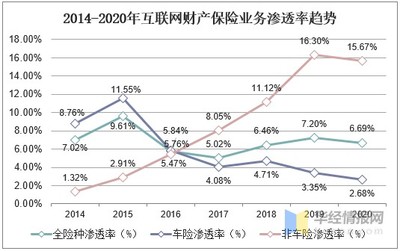

金融科技竞争:金融科技企业凭借极佳的客户体验和更低的运营成本,迅速抢占银行市场份额。预计2025年颠覆创新型金融科技企业可能降低银行在消费金融领域40%的收入,支付领域降低30%,中小企业领域降低20%。

中间业务收入下滑:由于持续落实让利降费政策、居民减少银行卡消费和支付、银行代理保险费率下降等原因中国与全球银行业的演变与展望:历史沿革、发展现状与未来趋势,中国银行业手续费和佣金收入呈下滑趋势,中间业务等非息净收入承压。

2025年中国银行业的战略调整

面对这些挑战,中国银行业正在积极调整战略:

适应新的政策环境:2025年,中国银行业将积极适应新的政策环境,充分利用系列增长政策带来的机遇,继续发挥支持实体经济金融主力军作用。

重视风险管理:在规模稳健扩张的同时更加重视风险管理,确保金融体系的稳定运行。

拓展消费金融及理财业务:在低息差环境下,中国银行业积极拓展消费金融及理财业务,支持新基建产业等,以应对息差收窄带来的挑战。

全球银行业最新发展状况

全球银行业面临的共同挑战

全球银行业在2025年面临一系列共同挑战:

经营环境不确定性增加:2025年,全球经济金融政策将显著变化,银行业经营环境不确定性增加,盈利增长面临挑战。

规模扩张持续分化:全球银行业规模增长将出现明显的分化趋势,部分国际化水平较高的国际大行或能够保持规模扩张势头,而其他银行则可能面临规模收缩。

风险形势严峻:全球银行业的风险形势依然严峻,包括流动性风险、信用风险等。

资产质量恶化:全球银行业资产质量持续恶化,资本补充压力犹存。

区域性差异

全球银行业的发展存在明显的区域性差异:

欧美银行业:欧美银行业面临较大的流动性风险和监管压力,许多银行经历了从扩张到收缩的重大战略调整。

亚洲银行业:2022年,亚洲银行业在全球经济复苏乏力的背景下,依然表现出强大韧性,在全球银行业体系中的重要性日益凸显。分区域看,中国大陆银行业规模继续保持领先地位。

息差环境差异:各国面临差异化的息差环境,高息差环境下美国中小银行面临风险,而低息差环境下中国银行业则积极拓展消费金融及理财业务。

投资银行与商业银行的差异和优势

业务范围与服务对象的差异

投资银行与商业银行在业务范围和服务对象上存在显著差异:

服务功能:

商业银行服务于间接融资

投资银行服务于直接融资

业务内容:

商业银行的业务重心是吸收存款和发放贷款

投资银行的业务重心是证券交易和资本市场业务

服务对象:

商业银行主要面向个人和小微型企业国内商业银行发展现状,提供储蓄、贷款和支付服务等

投资银行主要面向大型企业和政府机构,提供资本市场交易、融资和并购等服务

盈利模式与风险特征的差异

投资银行与商业银行在盈利模式和风险特征上也存在明显差异:

收益来源:

商业银行的收益主要来源于存贷利差

投资银行的收益主要来源于佣金和费用

风险特征:

商业银行面临的主要风险是信用风险和流动性风险

投资银行面临的主要风险是市场风险和操作风险

各自优势与互补关系

投资银行和商业银行各自具有独特优势,并在金融体系中发挥互补作用:

信息优势:

商业银行相比于独立投资银行,具有显著的信息优势,可以利用其专业知识去挖掘有潜力的初创公司

投资银行则在资本市场和证券发行方面具有专业优势

互补关系:

证券公司与商业银行之间存在支持关系,没有商业银行的全方位支持,证券公司的发展会受到一定不利影响

从整个证券市场健康成长和控制宏观金融风险角度来看,这种模式具有许多可取之处

银行业对证券和金融业的深远影响

银行业对证券市场发展的推动作用

银行业对证券市场的发展产生了深远影响:

促进证券市场机构化:

银行设立基金公司等举措标志着中国银行业经营行为的一个显著变化,今后银行业将更多地涉足证券业务,并将带动证券市场的发展

提供资金支持:

银行业通过银行信贷、资产管理等多种方式为证券市场提供资金支持,促进了证券市场的健康发展

推动证券业务创新:

银行业与证券业的融合推动了金融产品的创新,如资产证券化、结构性产品等,丰富了证券市场的产品种类

银行业对金融业整体格局的重塑

银行业的发展对整个金融业格局产生了深远影响:

金融脱媒现象加剧:

随着直接融资的发展,企业融资越来越倾向于通过证券市场而非银行信贷,这导致了金融脱媒现象的加剧

金融体系结构优化:

银行业的发展推动了金融体系结构的优化,促进了多层次资本市场体系的形成

金融创新与风险防控的平衡:

银行业的发展促使金融机构更加注重金融创新与风险防控的平衡,推动了金融业整体风险管理水平的提升

全球证券行业与期货市场发展预判

全球证券市场发展趋势

根据2025年的市场情况,全球证券市场将呈现以下发展趋势:

数字化转型加速:

证券行业信息技术目前数字化转型的"主战场"逐步由零售经纪业务扩展到机构业务、资产管理、投资银行、自营投资、中后台等多个领域,行业数字化进程将进一步加速

机构投资者影响力增强:

机构投资者在证券市场中的影响力将进一步增强,推动市场结构和交易方式的变革

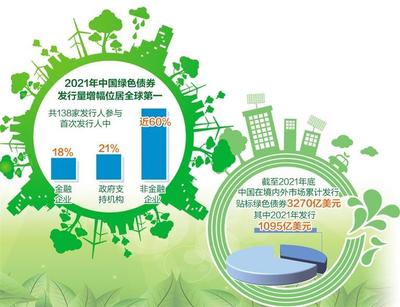

绿色金融与可持续发展:

绿色金融和可持续发展理念将更加深入人心,ESG投资将成为证券市场的重要发展方向

期货市场发展展望

期货市场作为重要的风险管理工具和价格发现机制,未来将呈现以下发展趋势:

产品创新加速:

随着经济全球化和金融创新的深入,期货市场将推出更多创新型产品,如碳排放权期货、气候期货等

国际化程度提高:

期货市场的国际化程度将进一步提高,全球主要期货交易所之间的合作与竞争将更加激烈

技术驱动变革:

金融科技的发展将推动期货市场的交易方式、清算结算等基础设施的变革,提高市场效率和安全性

结论与展望

中国银行业未来发展方向

基于对当前市场情况的分析,中国银行业未来将呈现以下发展方向:

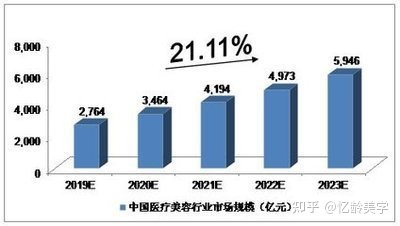

数字化转型深化:银行业将加速数字化转型国内商业银行发展现状,通过金融科技提升客户体验和服务效率

业务结构优化:银行业将加快业务结构优化,降低对传统信贷业务的依赖,大力发展中间业务、理财业务等非息收入

国际化步伐加快:随着"一带一路"倡议的深入实施,中国银行业的国际化步伐将进一步加快

全球银行业的未来趋势

全球银行业未来将呈现以下趋势:

区域竞争格局重构:全球银行业的区域竞争格局将发生重构,亚洲银行在全球银行业的影响力将进一步提升

监管框架调整:全球银行业的监管框架将根据经济形势和风险变化进行调整,更加注重防范系统性风险

可持续金融发展:可持续金融将成为全球银行业的重点发展方向,ESG理念将更加深入地融入银行业务

证券与期货市场的融合与创新

证券与期货市场未来将呈现更加融合与创新的发展趋势:

跨市场产品创新:证券与期货市场的融合将催生更多跨市场产品,满足投资者多样化的投资和风险管理需求

金融科技应用深化:金融科技在证券与期货市场的应用将进一步深化,推动市场效率和服务质量的提升

全球市场互联互通:证券与期货市场的全球互联互通将加速,形成更加开放、透明的全球金融市场体系